- kit795877@yandex.ru

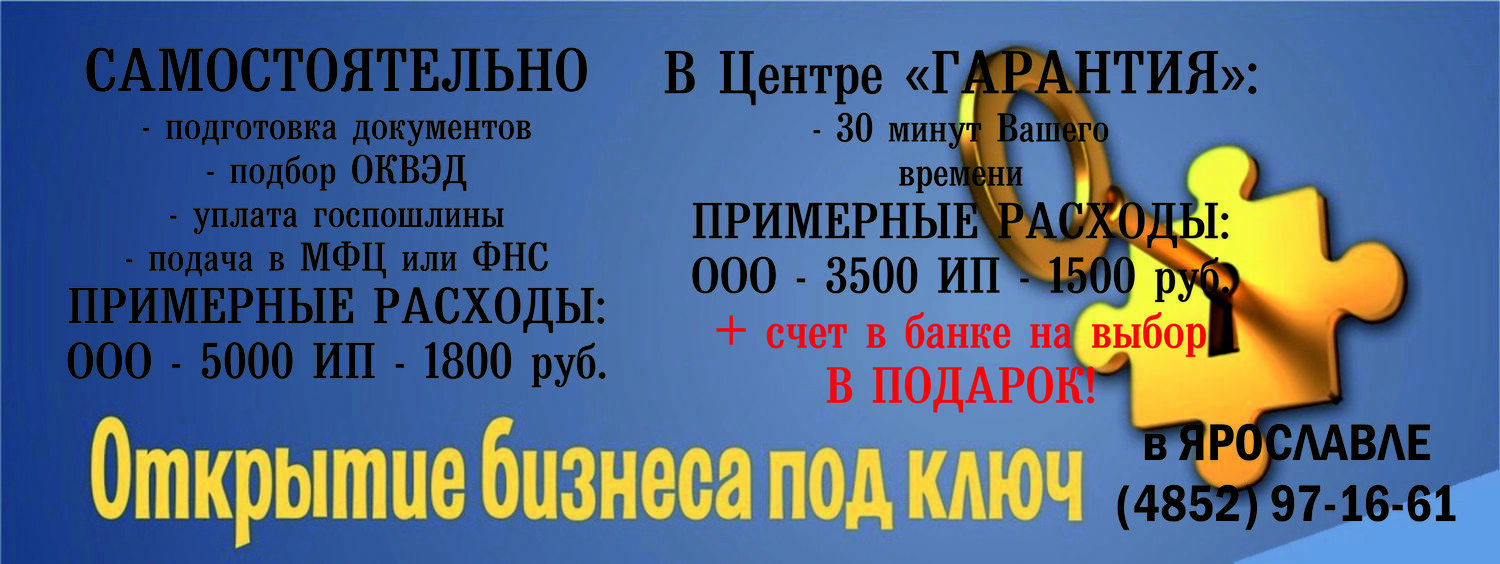

- 8 (4852) 97-16-61, Telegram +7 901 997-16-61

- г. Ярославль, ул. Чкалова, д. 2, оф. 104.

- Деловой центр "ГИПРОДВИГАТЕЛЬ"

Консультации по выбору налогообложения ООО и ИП 2026 - БЕСПЛАТНО! *

Выбрать режим (систему) налогообложения для ООО, ИП 2026. Сравнительная таблица. Плюсы и минусы ОСНО, УСН (УСНО), патент.

Выбрать систему налогообложения ИП, ООО. Для того что бы сделать правильный выбор СНО необходимо их сравнить: патент, ПСН (патентная система), УСНО, УСН (упрощенная система налогообложения), ОСНО (общая система налогообложения), ЕСХН (единый сельхозналог) и ЕНВД

Режим, присваиваемый каждому предприятию, если ООО или ИП при создании, регистрации бизнеса не заявил о своем желании применять один из спецрежимов. Также любые ООО, ИП автоматически попадют на ОСН, когда перестают попадать под условия льготного режима.

Плюсы ОСНО:

1. При убыточном ведении бизнеса налоги можно свести на ноль.

2. Крупнейшие предприятия России будут рады сотрудничать с Вами, т.к. за счет Вас смогут уменьшить свой НДС.

Минусы ОСНО:

1. Сложный учет и большие расходы на бухгалтера.

2. Общая сумма налоговой нагрузки больше чем при спецрежимах.

3. Более строгий контроль со стороны ФНС.

Самый популярный среди малого и микробизнеса режим налогообложения.

ВИДЫ УСНО:

1. УСН - Доходы - абсолютно простой и идеальный вариант с точки зрения учета и отчетности. Просто платите 6% с валовой выручки и ни кто к Вам не будет иметь ни каких претензий.

2. УСН - Доходы минус расходы. Плати 15% с чистой прибыли и вроде все. Тоже просто, но есть тонкости: не все расходы можно учитывать и что важно, налог не может быть менее 1% от выручки ООО или ИП.

Плюсы УСН: Общая налоговая нагрузка меньше чем ОСНО. Простой учет.

Минусы УСН: Даже при общем убытке минимальный налог (1% с валовой выручки) все равно придется заплатить.

ООО на ПСН работать не могут. Патентная система применяется только для ИП.

ПСН является специальной системой налогообложения, при которой с определенного вида деятельности налоги не уплачиваются, их заменяет стоимость приобретаемого патента.

Плюсы ПСН: 1. Заменяет практически все налоги касаемо одного, оределенного вида деятельности ИП.

2. Можно точтее расчитать "бюджет" бизнеса начинающему предпренимателю.

Минусы ПСН: 1. При смене вида деятельности или прекращении работы Стоимость уплаченного патента не возвращается.

2. Если бизнес "не пошел", то платить налоги было бы выгоднее.

ЕСХН существует специально для производителей сельскохозяйственной и рыбохозяйственной продукции, это могут быть как ООО, так и ИП и фермерские хозяйства.

Объектом налогообложения по ЕСХН признаются доходы, уменьшенные на величину расходов. Ставка по налогу – 6% с чистой прибыли, т.е. разницы между доходами и расходами. С 1 января 2017 года применять ЕСХН могут ООО и ИП, которые оказывают услуги сельскохозяйственным производителям в области животноводства и растениеводства (ФЗ от 23.06.2016 г. № 216)

Плюсы ЕСХН: Очень выгодный для бизнеса налог.

Минусы ЕСХН: Не для всех. Строго контролируется ФНС.

Постановка на УСН, ОСНО вновь созданного ИП, ООО, при регистрации в Ярославле!

Заявление на упрощенную систему налогообложения ООО | применение УСН для ИП | переход на патент (ПСН) заявление для ИП, ООО | цена | налогообложение УСН, ЕСХН, ПСН для ООО, ИП оформить в Ярославле | узнать стоимость патента:

Переход на упрощенную систему налогообложения при соблюдении необходимых условий обеспечит ПРИМЕНЕНИЕ УСН ООО в текущем году. Налогообложение УСН для ООО, ИП виды, доходы, правила, налоговый кодекс. Освобождение от УСН, переход на ОСНО, ПСН:

СУЩЕСТВУЮЩИЕ СЕГОДНЯ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ для ООО и ИП:

1) общая система налогообложения (ОСНО);

2) упрощенная система налогообложения (УСН доходы или УСН доходы - расходы);

3) патентная система налогообложения (ПСН) характеристики;

4) ЕНВД отменен с 01.01.2021 г.

5) ЕСХН - единый сельскохозяйственный налог.

- НДС (налог на добавленную стоимость) стандартно составляет 18%. Так же усть льготные ставки НДС 10% для отдельных категорий товаров и 0% для экспорта.

- Налог на прибыль организации составляют 20%.

- НДФЛ (налог на доход физических лиц) это 13% с любой выплаты.

- Взносы в различные внебюджетный фонд в целом составляют около 30% с начисленной суммы работнику и включает: медицинское страхование 5,1%, пенсионное страхование 22%, социальное страхование 2,9%, страхование от несчастных случаев 0.2%.

- Налог на имущество предприятия. Ставки до 2.2% от стоимости имущества компании в год. В том числе и налог на недвижимость юридического лица, кроме земли.

- Транспортный налог (если в собственности ООО есть транспорт). Ставка налога зависит от мощности двигателя авто.

- Земельный налог. Ставка по земельному налогу юридического лица в Ярославле и Ярославской области не может быть более 3% от кадастровой стоимости земли.